El efecto real de los tipos hipotecarios sobre los precios de la vivienda en Europa es desigual. Mientras que el crecimiento de los precios de la vivienda tiende a la baja, en países como España los precios subieron en torno al 7,1% en 2022. Así lo ha señalado Scope Rating, agencia de calificación alemana, en un informe publicado sobre el precio de la vivienda a nivel europeo, y su relación con el riesgo hipotecario.

El autor del informe es Mathias Pleissner, subdirector de cédulas hipotecarias de Scope. El directivo señala que el crecimiento de los precios de la vivienda en Europa tiende finalmente a la baja, un hecho que era de esperar, ya que la actividad residencial en algunos países ya había apuntado a una ralentización y valores más bajos.

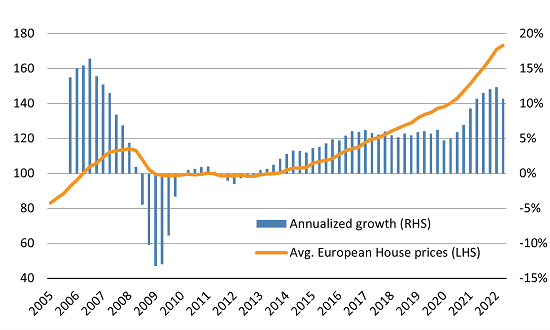

No obstante, el directivo confirma que el panorama de la UE, Reino Unido, Suiza y Noruega es desigual. El crecimiento medio anualizado de los precios de los últimos cuatro trimestres sigue siendo de dos dígitos, aunque la tendencia se está invirtiendo. Como explica Pleissner, algunos países, principalmente nórdicos, experimentaron crecimientos intertrimestrales en el tercer trimestre, reforzándose la tendencia en los últimos tres meses de 2022.

Crecimiento medio del precio de la vivienda

Según el directivo, el responsable de esta divergencia está claro: "la dinámica del mercado de la vivienda es muy sensible a los tipos de interés hipotecario", según un estudio publicado del Boletín Oficial del BCE de septiembre de 2022. El estudio constata que un aumento de un punto porcentual de los tipos hipotecarios provoca un descenso de alrededor del 5% en los precios de la vivienda (al cabo de dos años) y una caída de la inversión en vivienda del 8%.

Esta tendencia histórica es aún más acusada en un entorno de tipos de interés bajos. Esto significa que podemos esperar una caída del 9% en los valores medios dentro de dos años porque ahí es donde estamos, confirma Pleissner, quien menciona que "los tipos hipotecarios vienen de mínimos históricos y, según el BCE, aumentaron con más fuerza que nunca en el primer semestre de 2022".

Sin embargo, el efecto real de los tipos hipotecarios sobre los precios de la vivienda en toda Europa es desigual. Mientras que el prestamista hipotecario estatal sueco SBAB Bank informó de un descenso basado en las transacciones del 17% en todo el mercado entre el pico del mercado de principios de 2022 y enero de 2023, los precios en España subieron alrededor de un 7,1% en 2022, según un informe de Sociedad de Tasación, empresa de valoración inmobiliaria.

Esto se debe a que el mercado de la vivienda también se ve afectado por factores distintos de los tipos hipotecarios; elementos estructurales dentro de un mercado hipotecario local, por ejemplo. Y algunos mercados son más vulnerables a la subida de tipos que otros. Los principales factores son el endeudamiento de los hogares, superior a la media, los tipos de interés variables y el crecimiento insostenible del precio de la vivienda en la última década.

España resiste al efecto de los riesgos hipotecarios

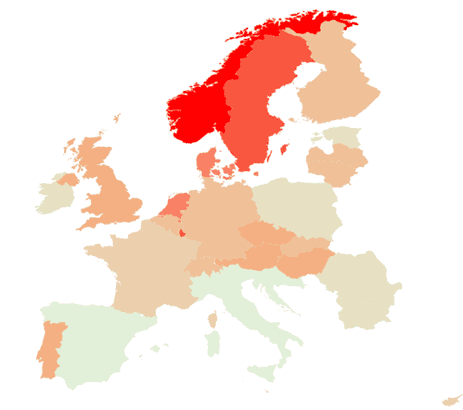

Combinando estos factores, Pleissner señala que, Noruega, Suecia y Luxemburgo muestran la mayor vulnerabilidad estructural a los riesgos hipotecarios derivados de las crisis de asequibilidad y de la caída del valor. En cierta medida, este riesgo ya se ha materializado. Dinamarca, los Países Bajos y Portugal también presentan mayores desafíos estructurales en comparación con otros países europeos.

Mapa de calor de los riesgos estructurales para las hipotecas residenciales

Los países periféricos de la eurozona (España, Italia y Grecia), que solo se han recuperado lentamente de las elevadas correcciones de valor registradas durante la gran crisis financiera, muestran unas métricas relativamente sólidas.

Por su parte, el sector inmobiliario de Europa del Este presenta riesgos estructurales moderados. Esto se debe, principalmente, al limitado endeudamiento de los hogares, a pesar del crecimiento insostenible observado.

Mayor presión en los mercados hipotecarios activos

Según el estudio publicado por Scope, la mayoría de los propietarios del este y el sur de Europa poseen una vivienda, pero sin hipoteca. Esto contrasta con países del norte de Europa como Noruega, Países Bajos, Suecia y Dinamarca, donde más del 75% de los propietarios tienen hipotecas.

Como consecuencia, los hogares de estos países son también los más endeudados de Europa. Pero incluso aquí el panorama es desigual. Mientras que los hogares daneses y holandeses pudieron reducir su perfil de deuda-ingresos en la última década en línea con la media europea, los noruegos se apalancaron aún más.

Pleissner señala que "si nos fijamos en la concesión de nuevos préstamos hipotecarios en Europa, en 2022 sólo el 16% fueron a tipo variable". El resto tienen periodos de reajuste al menos cada año; en la mayoría de los casos, las fijaciones son cada 5 a 15 años. Esto significa que las subidas de tipos a los niveles vistos por última vez en 2013 solo afectarán a una minoría de forma inmediata. "Esto es tranquilizador, teniendo en cuenta que la inflación subyacente está ejerciendo una presión adicional sobre los hogares europeos", añade el directivo.

En este sentido, es bueno ver que la mayoría de los mercados hipotecarios europeos aprovecharon el entorno de tipos de interés ultrabajos, como demuestra el hecho de que el porcentaje agregado de hipotecas a tipo variable se haya reducido a la mitad en los últimos 10 años.

Pero, hablando de la diversidad de la financiación de la vivienda en Europa, la proporción de préstamos a tipo variable incluso aumentó en algunos países en la última década. Esto afecta sobre todo a los países nórdicos, que siguen siendo mercados de hipotecas a tipo variable y donde los préstamos a tipo fijo son un producto de nicho.

Por consiguiente, entre los cuatro países más expuestos a una combinación de alto endeudamiento y tipos de interés variables, tres son nórdicos. Dinamarca no forma parte de este grupo: el país ha tenido históricamente el mayor endeudamiento de los hogares, pero, por lo demás, se beneficia de una proporción relativamente baja de préstamos a tipo variable.

El grado de revalorización de los precios de la vivienda también depende de su crecimiento económico relativo a largo plazo. Si se compara el crecimiento medio anual del precio de la vivienda desde 2010 con el crecimiento del PIB a largo plazo, Suecia y Noruega se mantienen en niveles elevados.

El crecimiento está muy por encima de los niveles sostenibles en Austria, Luxemburgo y Noruega, donde los precios anuales de la vivienda aumentaron a menudo en dos dígitos en comparación con un crecimiento medio del PIB nominal muy moderado. En Dinamarca, y más aún en Finlandia, el crecimiento es relativamente sostenible.

Riesgo moderado en Reino Unido y Suiza

Según Pleissner, Reino Unido y Suiza no están exentos de riesgos hipotecarios. Ambos muestran una exposición moderada a una fuerte depreciación del valor. Si bien, Suiza ocupa el tercer puesto en cuanto a endeudamiento de los hogares, tiene una tasa de ocupación por el propietario muy baja, de sólo el 42%.

Al mismo tiempo, la mayoría de las hipotecas son a tipo fijo, por lo que no exponen a los hogares a crisis inmediatas de asequibilidad. Por último, el aumento del precio de la vivienda a largo plazo ha sido moderado, en torno al 3%, y muy en línea con el crecimiento del PIB.

El informe concluye que el endeudamiento de los hogares británicos es moderado. Además, aproximadamente tres cuartas partes de las hipotecas de Reino Unido son a tipo fijo y casi todas las nuevas hipotecas suscritas desde 2019 han sido a tipo fijo, aunque principalmente a dos o cinco años. Sin embargo, el aumento a largo plazo de los precios de la vivienda fue de alrededor del 6%, más del doble del crecimiento del PIB durante el mismo período