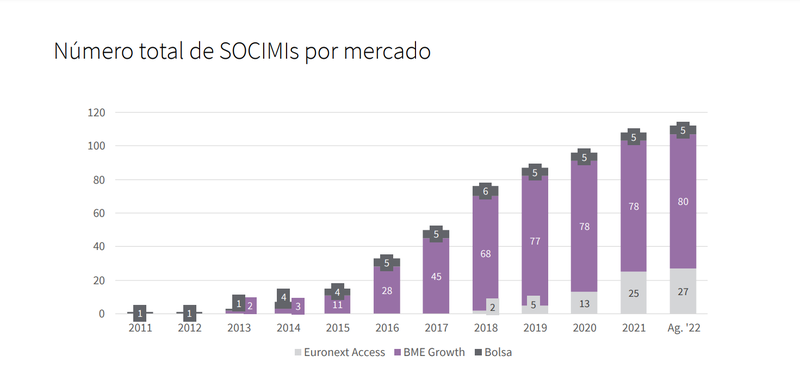

El mercado español de las Sociedades Anónimas Cotizadas de Inversión Inmobiliaria (SOCIMIs) ha experimentado un gran crecimiento y desarrollo desde su nacimiento hace una década y ha contribuido a la dinamización y profesionalización del mercado inmobiliario. A cierre de septiembre de 2022, 112 SOCIMIs cotizaban en bolsa, frente a los tres únicos vehículos que lo hacían en el año 2013, tal y como recoge el informe 'SOCIMIs: diez años desde su creación' elaborado por JLL.

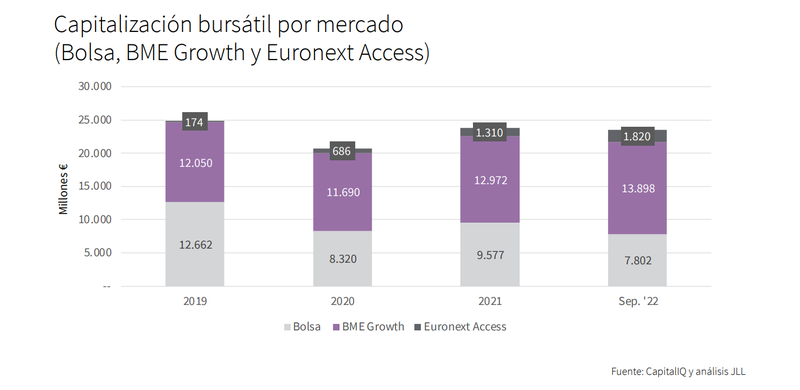

El valor bursátil conjunto de las 112 Sociedades Anónimas Cotizadas de Inversión Inmobiliaria españolas alcanza, a cierre de septiembre de 2022, los 23.520 millones de euros. Esta cifra representa una reducción del 1,4% respecto a 2021, año en el que los vehículos de inversión españoles cerraron con un valor agregado de 23.858 millones de euros. Además, desde finales de 2019, las SOCIMIs han reducido su capitalización en cerca de 1.360 millones de euros.

El informe, que analiza el desempeño de las SOCIMIs españolas, destaca que el empeoramiento de las perspectivas macroeconómicas -por el aumento de la inflación y las políticas restrictivas activadas por los bancos centrales- es la causa fundamental del descenso en el valor bursátil de estos vehículos.

Sin embargo, la pérdida de valor en bolsa no se ve acompañada de un descenso del Valor Bruto de los Activos (GAV por sus siglas en inglés) gestionados por las SOCIMIs españolas. Así, entre 2020 y 2021 el GAV agregado de los 112 vehículos españoles ha crecido en cerca de mil millones; pasando de 53.118 millones de euros en 2020 a 54.074 a cierre de 2021.

Este incremento se debe a la incorporación de nuevos vehículos al mercado y no a la revalorización de las carteras gestionadas por las compañías analizadas. El estudio desvela que el volumen de adquisiciones netas en el año 2021 se quedó cerca de superar los niveles prepandemia, situándose en casi 900 millones de euros.

Entre 2020 y 2021 el GAV agregado

de los 112 vehículos españoles ha

crecido en cerca de mil millones:

de 53.118 a 54.074 millones de euros

Silvia Damiano, Directora de Valoraciones de JLL España, ha explicado: “El mercado de las SOCIMIs se ha desarrollado de forma significativa en los últimos años, sin embargo, la desaceleración económica prevista plantea ciertos interrogantes. Entre ellos, las refinanciaciones en un entorno de subida de tipos de interés, la inflación y su impacto en rentas y cuentas de resultados; así como la heterogeneidad en el tamaño de los vehículos, que plantea la posibilidad de que, en aras de la eficiencia, se produzcan movimientos de consolidación en el sector”.

Reducción del EBITDA y mayor volatilidad en el mercado continuo

El informe subraya que el EBITDA de las SOCIMIs españolas se viene resintiendo desde 2019. En total, el beneficio de explotación antes de descontar depreciación y amortización de los vehículos de inversión pasó de 1.461 millones de euros en 2019 a 1.217 en 2021. Sin embargo, los ingresos totales percibidos por las compañías analizadas se han mantenido en niveles similares entre 2019 y 2021, a pesar del impacto de la pandemia.

Sin embargo, se observan disparidades en función de los segmentos de cotización. Las SOCIMIs del mercado continuo han aumentado sus ingresos, pasando de 913 millones de euros en 2020 a 934 en 2021, impulsadas por su mayor escala, diversificación y poder de negociación con clientes e inquilinos. La misma tendencia se observa en el caso de las SOCIMIs que cotizan en Euronext Access. Éstas aumentaron su facturación desde los 82 millones registrados en 2020 hasta los 315 del año 2021: un crecimiento cercano al 250% impulsado por el incremento del número compañías que cotizan en este mercado bajo el régimen de SOCIMI. Mientras, los vehículos cotizados en en el segmento BME Growth redujeron su facturación en cerca de 187 millones de euros: de 1.006 millones de euros en 2020 a 819 millones en 2021.

A pesar del crecimiento en ingresos de los vehículos del mercado continuo, la mayor liquidez y la elevada exposición a los cambios en el sentimiento de los inversores provoca que estos hayan visto reducido su peso en la capitalización agregada de todas las SOCIMIs. A cierre de septiembre de 2022, el valor total de las sociedades cotizadas en el mercado continuo era de 7.802 millones de euros. Esta cifra representa un 33,2% del total de 23.520 millones de euros que capitalizan los 112 vehículos españoles.

Las socimis del mercado continuo

han aumentado sus ingresos,

pasando de 913 millones de euros

en 2020 a 934 en 2021

El informe subraya asimismo que los vehículos que cotizan en BME Growth y Euronext Access presentan una mayor estabilidad en su cotización frente a aquellos vehículos cuyos títulos se negocian en el mercado continuo dada la menor liquidez de los mercados alternativos. A esto hay que sumar la incorporación al mercado de nuevas compañías tanto en BME Growth como en Euronext Access.

406 millones en dividendos en 2021

La distribución de dividendos, uno de los factores que explica el desarrollo del mercado de SOCIMIs en la última década, se ha reducido desde los 1.221 millones de euros repartidos en 2019 a los 406 millones de 2021. De acuerdo con el informe, la disminución se debe a una menor generación de flujo libre de efectivo, un mayor nivel de inversión en 2021 y una tendencia a sanear el balance.

De nuevo, se constatan variaciones según el segmento de cotización: mientras las SOCIMIs del mercado continuo han optado por una política más prudente, los vehículos cotizados en BME Growth son las que más han optado por distribuir dividendos de manera absoluta. Esto contrasta con su mayor apalancamiento y nivel de inversión en comparación con sus competidores del mercado continuo.

Euronext, una alternativa que gana peso

Otro de los puntos relevantes del informe es la consolidación de Euronext Access como una alternativa a los mercados nacionales. A cierre de septiembre de 2022, 27 de las 112 SOCIMIs españolas negociaba sus títulos en Euronext Access; es decir el 24% del total de estos vehículos de inversión inmobiliaria.

Así, Euronext Access ha pasado de alojar tan solo dos SOCIMIs en 2018 a cerrar el mes de septiembre de 2022 con 27 vehículos cotizados, en detrimento de BME Growth que ha visto disminuir el número de SOCIMIs que accedieron a dicho mercado. La razón del cambio se debe a las menores exigencias por parte de Euronext Access para el acceso al mercado; especialmente la mayor flexibilidad en el volumen de difusión de las acciones en contraste con los requerimientos de BME Growth.

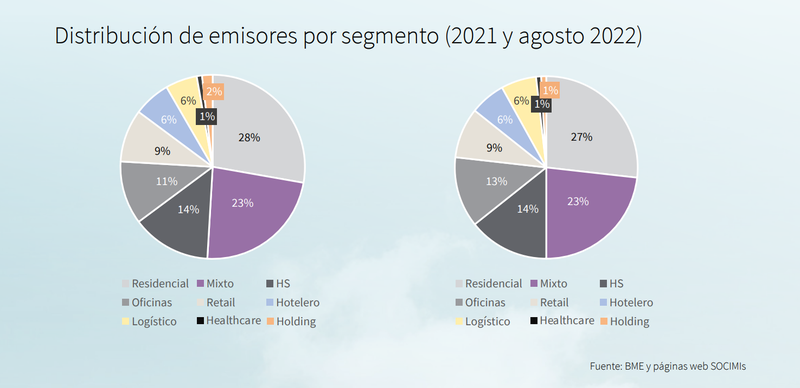

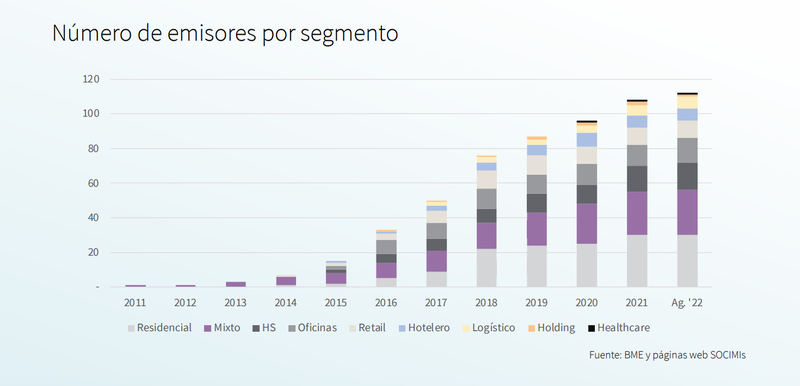

Paulatina especialización sectorial

El análisis detalla que, al igual que en otros países comparables, en el mercado español se ha desarrollado una progresiva especialización sectorial de las sociedades de inversión inmobiliaria, lo que permite generar eficiencia operativa y ofrecer una mayor posibilidad de diversificación a los potenciales inversores.

Por segmentos, las SOCIMIs residenciales son las mayoritarias y agrupan a 30 compañías dedicadas a este sector. Le siguen de cerca los 26 vehículos mixtos, centrados en la explotación de activos de distintas tipologías. El pódium se cierra con las 16 SOCIMIs dedicadas a invertir en activos High Street (locales comerciales en zonas prime). Otro segmento relevante es el de las oficinas, que concentra a 14 SOCIMIs especializadas en este tipo de activos. Por otro lado, 25 vehículos adicionales operan en el sector hotelero, logístico y de salud. Cabe destacar que en el mercado nacional tan solo una SOCIMI se enfoca en invertir en otras sociedades de inversión inmobiliaria.

Aun así, todavía no se ha producido una especialización plena por tipo de activo, como se deduce del elevado número de compañías multisegmento en el mercado español.