Las rentabilidades de los bonos gubernamentales a 10 años aumentaron en torno a 250 puntos básicos el año pasado y, aunque los datos sobre transacciones han sido escasos en el mercado inmobiliario, las rentabilidades de los inmuebles comerciales también han aumentado significativamente. Los expertos de DWS creen que una gran proporción de la revalorización total ya se ha producido, pero todavía esperan alguna revalorización adicional a principios de 2023.

La corrección ha sido más rápida en algunos sectores que en otros, siendo la logística y el comercio minorista los que han experimentado el mayor cambio hasta la fecha, ya que las rentabilidades han aumentado entre 75 y 125 puntos básicos desde su punto más bajo a principios de 2022. Para la logística, esto ofrece la oportunidad de beneficiarse de precios más atractivos en un mercado que sigue teniendo una fuerte demanda de ocupación subyacente.

Por otro lado, los precios en el mercado residencial tanto operativo como multifamiliar han sido más resistentes, con inversores atraídos por el actual déficit de la oferta y los sólidos fundamentos de la demanda.

Se espera una desaceleración económica más suave

Se prevé que tanto la economía española como la portuguesa se comporten mejor durante la crisis actual que la media de la Eurozona. En el caso de España, su resistencia se debe en parte a su relativamente baja dependencia de las importaciones de gas ruso, que en 2021 representaron sólo el 10% del total, frente al 45% de la UE. Otro factor que ha contribuido ha sido el fuerte repunte de los ingresos por turismo, que en 2022 se espera que casi igualen los niveles anteriores a la pandemia. Entretanto, el país se beneficia de una inyección de 140.000 millones de euros procedentes del plan de la UE Next Generation que debería traducirse en un impulso del gasto público.

Según las previsiones del equipo de research

de DWS, tanto la economía española como

la portuguesa se comportarán mejor durante

la crisis actual que la media de la Eurozona

Sin embargo, el mercado inmobiliario aún tendrá que hacer frente a importantes retos macroeconómicos a principios de 2023. La confianza de los consumidores se encuentra en un punto bajo similar al del inicio de la pandemia y la inflación se acerca al 9%. Por lo tanto, se espera un crecimiento del PIB débil, pero positivo, tanto para España como para Portugal este año.

El panorama a más largo plazo para España es algo menos prometedor, ya que el desempleo estructural es uno de los más altos de la UE y es probable que esto lastre el consumo, además de dar lugar a la necesidad de un mayor gasto público en bienestar social.

El sector residencial español sigue siendo prioritario

El sector privado de alquiler (PRS por sus siglas en inglés) sigue siendo un foco estratégico, mientras que otros subsectores residenciales, como la vivienda social y la vivienda para estudiantes, también parecen especialmente atractivos. Los alquileres se están recuperando tras un notable descenso durante la pandemia, y es probable que hayan crecido entre un 9% y un 11% en 2022. De cara al futuro, la saludable demanda debería verse respaldada a corto plazo por una mayor propensión al alquiler debido a la subida de los tipos hipotecarios.

El número de hogares también sigue creciendo por encima de la media nacional en las zonas urbanas más grandes y Madrid experimentará un crecimiento particularmente fuerte en los próximos 10 años, mientras que el tamaño de los hogares también se espera que siga tendiendo a la baja. En la actualidad, sólo el 24% de los hogares alquilan en España, una cifra que es probable que converja gradualmente con la media de la UE del 30% impulsando la demanda adicional de viviendas de alquiler.

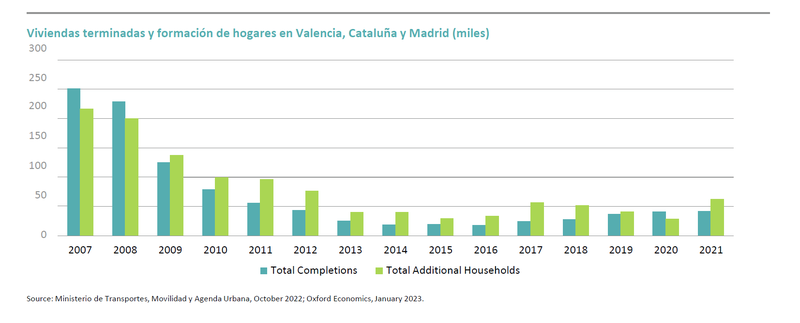

La oferta ha tardado en responder. Aunque la actividad promotora se ha recuperado en los últimos años, sigue existiendo un desfase sustancial entre las viviendas terminadas y el crecimiento del número de hogares. Esto es particularmente grave en Valencia, donde muchos promotores fracasaron después de la crisis financiera mundial, lo que dio lugar a que casi no se construyera nueva oferta entre 2011 y 2019.

En Madrid, se prevé que el número de hogares crezca en torno a 13.000 al año durante los próximos cinco años, mientras que las terminaciones se situarán en una media de solo 9.000 al año. En general, es de esperar que la rentabilidad del alquiler en Madrid y Valencia supere la media europea en un horizonte de diez años.

Aunque la actividad promotora se ha

recuperado en los últimos años, sigue

existiendo un desfase sustancial entre

las viviendas terminadas y el crecimiento

del número de hogares

La regulación sigue suponiendo un riesgo para el mercado residencial en España, pero con ciertas atenuantes. El controvertido control de los alquileres del gobierno catalán fue descartado por el Tribunal Constitucional español a principios de 2022 aunque la Ley Nacional de Vivienda, que se está debatiendo actualmente en el Parlamento nacional, sigue siendo una amenaza potencial. Sin embargo, es probable que los gobiernos regionales puedan optar por acogerse o no a la Ley, y el actual gobierno de la Comunidad de Madrid ya se ha opuesto a la nueva legislación.

Con la perspectiva de una regulación del alquiler en el horizonte, somos cada vez más positivos sobre las perspectivas de desarrollo de la vivienda social en España. En la actualidad, el sector está poco desarrollado y representa poco más del 2% del total del stock residencial. Los alquileres limitados (normalmente en torno a un 20% por debajo de los precios de mercado) ofrecen flujos de caja estables y, como los alquileres ya están regulados, la introducción de controles de alquiler no es una consideración a tener en cuenta.

Dependiendo de los incentivos ofrecidos por el gobierno regional, el precio de entrada puede ser lo suficientemente atractivo como para compensar los alquileres más bajos.

Las viviendas para estudiantes también están infraofertadas en relación con la demanda y pueden ofrecer rentabilidades atractivas. El crecimiento de los alquileres en el curso 2020/21 osciló entre el 4% y el 8% y los rendimientos ofrecen una prima de al menos 100 puntos básicos sobre los PRS. Dada la falta de stock (las tasas de provisión son generalmente del 7% o inferiores es probable que la mayoría de las oportunidades de inversión se encuentren en nuevos desarrollos de financiación anticipada.

Aunque Madrid y Barcelona son objetivos clave, otras ciudades como Valencia, Granada y Sevilla también podrían resultar atractivas El principal reto en las ciudades más grandes es construir un nuevo complejo que esté lo suficientemente cerca de un campus universitario como para ofrecer un desplazamiento corto, dada la falta de terrenos urbanizables disponibles.

La logística de Barcelona, entre los mercados europeos más rentables

La revalorización generalizada en 2022 ha vuelto a poner a la logística en el punto de mira. Con rentabilidades netas que ahora superan cómodamente el 4,5% tanto en Madrid como en Barcelona, frente a menos del 3,7% en 2021, el crecimiento previsto de los alquileres debería ser suficiente para situar la rentabilidad total en torno al 9% anual durante los próximos cinco años.

Aunque es probable que se produzca cierta

desaceleración en el mercado logístico a causa

del menor crecimiento económico, el auge del

comercio electrónico impulsará los niveles de ocupación

Barcelona es un mercado especialmente atractivo, ya que el suelo urbanizable disponible es más limitado, lo que se traduce en una tasa de desocupación persistentemente baja y en un mejor comportamiento de los alquileres. Madrid, por su parte, acaba de salir del último ciclo de oferta y la vacancia a principios de 2022 superaba el 7% cayendo al 6,4% en el tercer trimestre del año.

La reducción de la renta disponible de los hogares derivada de la elevada inflación no se ha traducido en una débil demanda de ocupación logística. La ocupación tanto en Madrid como en Barcelona en los tres primeros trimestres de 2022 se situó por encima de la media a largo plazo, y aunque es probable que se produzca cierta ralentización, en línea con el menor crecimiento económico de este año, seguimos viendo que el crecimiento del comercio electrónico impulsará fuertes niveles de ocupación durante los próximos cinco años.

El mercado logístico de Lisboa ofrece menos oportunidades, ya que los operadores tienden a servir al mercado desde los centros existentes en España. Sólo las ubicaciones de última hora, como Azambuja, desde las que se puede hacer una entrega directa a los clientes, tienen un fuerte potencial de crecimiento de los alquileres. No obstante, los rendimientos también se han corregido en Lisboa. En tan solo dos meses, CBRE ha informado de un movimiento de 50 puntos básicos en la rentabilidad de la logística principal en la capital portuguesa, y se espera una nueva revalorización en el primer semestre de 2023.

En este momento, las rentabilidades pueden ser muy atractivas en comparación con el resto de Europa, pero dado que el crecimiento de los alquileres probablemente sea limitado fuera de las zonas urbanas, sería preferible adoptar un enfoque selectivo para las nuevas adquisiciones.

El valor añadido en oficinas parece atractivo

En el sector de oficinas, se ven más oportunidades en las inversiones de valor añadido que en las inversiones básicas, con especial atención a Madrid, ya que el crecimiento de la oferta en este mercado es más moderado y no existe un stock de oficinas que satisfaga las necesidades actuales de los ocupantes.

Según Eurostat, menos del 10% de los

empleados de oficina en España trabajan

desde casa más de la mitad de la semana, frente

al 17% en Francia y Alemania, y el 33% en Irlanda

Barcelona está experimentando una expansión significativa de la oferta disponible, con finalizaciones netas previstas en 2022 y 2023 que suman casi el 6% del stock actual. Incluso con una fuerte demanda, es probable que el mercado tarde varios años en absorber este volumen de producto nuevo.

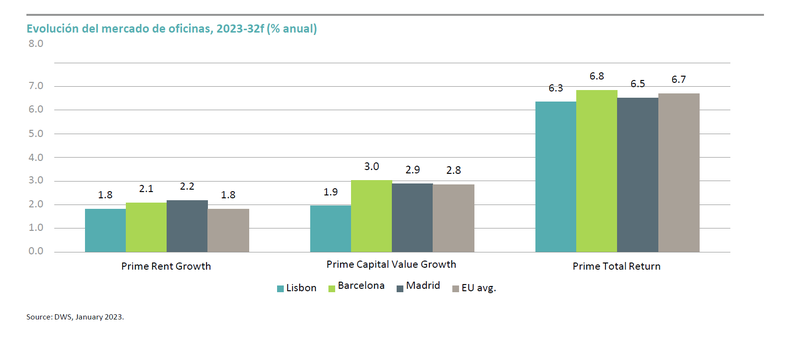

En comparación con otros mercados europeos, los ocupantes españoles han mostrado un mayor compromiso con la oficina, lo que probablemente apoyará el rendimiento en el futuro. Según Eurostat, menos del 10% de los empleados de oficina en España trabajan desde casa más de la mitad de la semana, frente al 17% en Francia y Alemania, y el 33% en Irlanda. Por lo tanto, cabe esperar que la tendencia a la reducción del número de ocupantes sea menos pronunciada en España. Esto respalda un ligero rendimiento superior de los alquileres en las previsiones a largo plazo de DWS, mientras que los rendimientos totales están en línea con la media europea.

Una estrategia de valor añadido también funcionaría bien en el mercado de oficinas de Lisboa. A diferencia de Madrid y Barcelona, en Lisboa no se produjo una corrección de los alquileres durante la pandemia y el mercado se está mostrando resistente de cara a la crisis actual. Las cifras de ocupación en 2022 alcanzaron su nivel más alto en 10 años, ya que las empresas buscan espacios de nueva generación para cubrir sus necesidades de oficinas.

Los nuevos participantes en el mercado y las ampliaciones representan una minoría de las transacciones, por lo que, tras la actual oleada de actividad posterior a la pandemia, es probable que la demanda se ralentice.

En la actualidad, existe un desajuste entre el nivel de espacio disponible y la alta calidad que persiguen los ocupantes, y es probable que esta situación se agrave a medida que se endurezcan los requisitos normativos europeos para que las oficinas cumplan determinadas normas de eficiencia.

En general, las oficinas de Lisboa no son una de de las principales opciones de inversión para los expertos de DWS, pero puede haber oportunidades tácticas para cubrir la escasez de oferta de inmuebles modernos en ubicaciones céntricas como el CBD y el centro histórico, con el potencial de obtener un atractivo aumento de los alquileres.