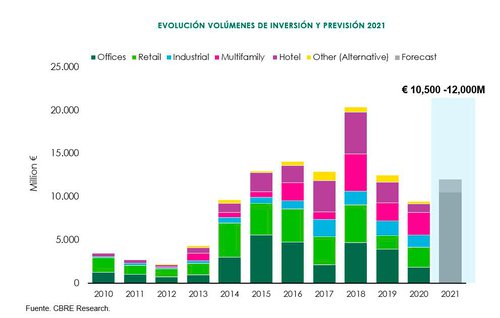

- El volumen inversor se situaría entre los 10.500 y los 12.000 millones de euros, con niveles similares a los de 2019

- Por sectores, logístico y residencial en alquiler seguirán estando en el foco de los inversores, así como los sectores alternativos

- En hoteles, oficinas y retail habrá más cautela hasta tener mayor visibilidad del transcurso de la pandemia y su impacto en la demanda

En 2021, la actividad en el sector inmobiliario español crecerá motivada por el retorno progresivo a la normalidad en los próximos meses y el impulso que dará a la economía el avance de la vacunación entre la población. De este modo, el volumen de inversión en el sector estaría en el entorno de los 10.500-12.000 millones de euros, lo que supondría un incremento de hasta el 25% respecto al registrado en 2020 (cuando se alcanzaron los 9.477 millones de euros) y la aproximación a los niveles de 2019. El dato podría ser aún mayor si se producen operaciones corporativas. Así se desprende del Market Outlook 2021, estudio que elabora anualmente, la firma internacional de consultoría y servicios inmobiliarios CBRE.

Sobre las proyecciones de CBRE para 2021, el presidente de CBRE España, Adolfo Ramírez-Escudero, ha explicado que «este año, el volumen de capital buscando oportunidades de inversión seguirá siendo notable, y a la par de la recuperación de la economía y según se vaya completando el plan de vacunación se producirá una mayor actividad en el sector, previsiblemente en la segunda mitad del año».

Contexto favorable para la recuperación

Además, Ramírez-Escudero ha destacado el contexto favorable de política económica y bajos tipos de interés para impulsar la recuperación de la actividad: «El entorno en el que nos encontramos de tipos de interés ultra bajos, inflación en terreno negativo, rentabilidad de los bonos en mínimos en algunos países y una política monetaria ultra expansiva para hacer frente a la crisis de la COVID-19 favorecerán la inversión internacional en el sector inmobiliario español. Así, los atractivos diferenciales inmobiliarios sobre los tipos de interés a largo plazo seguirán impulsando el interés en activos inmobiliarios».

Para CBRE, la economía española se recuperará de forma gradual en 2021, aunque vivirá un fuerte repunte en la segunda mitad del año, cuando, previsiblemente, haya un gran número de personas vacunadas. En concreto, se espera un avance del PIB en torno al 4,4% en 2021. «Una recuperación del turismo más temprana y una rápida y efectiva utilización de los fondos europeos son factores clave para conseguir una recuperación más sólida de la economía», ha añadido Ramírez-Escudero.

Polarización del mercado y financiación más selectiva

De cara a 2021, continuará la tendencia, agravada por la pandemia, de polarización del mercado en función de la calidad, la localización y uso del activo. Además, existe una importante brecha entre expectativas de precios de vendedores y compradores, que varía en función del sector.

Por otro lado, la financiación en general seguirá siendo más selectiva y restringida, pero la disponibilidad y condiciones variarán en función del activo y primará la cautela en aquellos sectores sobre los que hay mayor incertidumbre respecto a los ingresos. Así, los activos logísticos y residencial en alquiler tendrán menos dificultades y mejores condiciones que los centros comerciales o los hoteles.

Por sectores, Lola Martínez Brioso, directora de Research de CBRE España, explica que «a nivel mundial los inversores están sobre todo focalizándose en sectores defensivos y activos que garanticen ingresos, como el residencial en alquiler; las residencias de estudiantes y de la tercera edad; el logístico, y la sanidad y servicios médicos. Hablamos de sectores anticíclicos a favor de los cambios demográficos y sociales que se están produciendo».

Protagonismo del residencial en alquiler

«El residencial en alquiler seguirá siendo uno de los grandes protagonistas debido a la carencia de vivienda de calidad en alquiler en España y el aumento de la demanda en los últimos años. Así, continuará el crecimiento experimentado en 2020 cuando atrajo más de 2.600 millones de euros de inversión (incluyendo residencias de estudiantes), de los cuales más de 1.700 fueron de producto PRS y Build to Rent (BTR). El BTR ha sido el claro protagonista en 2020 ante la falta de producto terminado y alquilado, registrando cifras récord con más de 1.400 millones de inversión», comenta Miriam Goicoechea, associate director de Research de CBRE España. Según las estimaciones de CBRE, el número de hogares en régimen de alquiler alcanzará los cinco millones en 2024, el 27,3% de los hogares en este régimen. Otro de los factores que impulsará al sector es el atractivo retorno que ofrece, con prime yields del 3,0-3,5% en Madrid y Barcelona respectivamente, muy cerca de otras ciudades como Londres (3,25%).

Sobre el comportamiento de la vivienda en 2021, CBRE estima que habrá una recuperación de la demanda con un crecimiento del 15% en el número de transacciones de vivienda (475.000-500.000 viviendas vendidas). En cuanto al precio, «observaremos una ligera corrección a la baja (entre el -1% y el -3%) en 2021, que estará muy condicionado a la evolución de la situación epidemiológica, la tasa de desempleo, la aplicación de la vacuna en masa y la evolución del sentimiento de mercado. En el mercado de obra nueva, el precio de la vivienda se mantendrá prácticamente estable, mientras que la segunda mano y especialmente la segunda residencia se reajustarán de forma más pronunciada», asegura Goicoechea.

Por otro lado, la escasez de oferta de producto de suelo finalista en las grandes ciudades incrementará la demanda inversora de suelos en gestión y nuevos desarrollos, y los precios medios de suelo a nivel nacional se moderarán sobre todo en ubicaciones como Costa e Islas.

Auge de la logística de proximidad

«El sector logístico está muy bien posicionado para atraer capital institucional y es probable que en 2021 haya un interés por parte de inversores provenientes de otros sectores, especialmente del retail, además de un aumento significativo en las operaciones de sale & leaseback, La elevada presión compradora y la salida al mercado de importantes portfolios, dará lugar a un volumen de inversión superior a los 2.000 millones de euros a nivel nacional, por encima de los 1.400 millones registrados en 2020», señala Martínez Brioso.

Como resultado del gran interés en el sector, los rendimientos para activos prime se encuentran en mínimos históricos (4,75%) y la previsión es que bajen al menos 25 puntos básicos en los próximos meses. En cuanto a las rentas prime, se espera que sigan estables en Madrid e (5,5 €/m²/mes) y Barcelona (7€/ m²/mes). Para hacer frente a la crisis provocada por la pandemia, seguirán los incentivos en los nuevos contratos de arrendamiento y más ayudas a las nuevas implantaciones.

En 2021 continuará el auge de la logística de proximidad, que se ha traducido en un elevado interés por parte de los inversores hacia activos de última milla en ciudades de más de 100.000 habitantes. Sectores como el de alimentación, farmacéutico/sanitario, tecnología y deportes seguirán registrando una alta actividad, y junto con la expansión del canal online continuarán impulsando la demanda de espacio logístico, bien a través de ampliaciones de superficie u ocupación de nuevo espacio. En Cataluña, el mercado de alquiler continuará nutriéndose de proyectos llave en mano en naves de gran capacidad dada la actual escasez de oferta disponible.

Entre las tendencias inmologísticas que predominarán en 2021 figuran la implementación constante de la automatización; más importancia de la logística de proximidad enfocada en acercar los paquetes al consumidor final; mayor relevancia de la sostenibilidad y el bienestar del trabajador, y más demanda de naves de almacenamiento en frío.

El sector alternativo, marcado por el déficit de oferta frente a demanda

«El sector alternativo continúa experimentando crecimientos relevantes en volúmenes de inversión como consecuencia de la evolución demográfica, las nuevas necesidades de la sociedad y las rentabilidades atractivas que ofrecen respecto a los productos tradicionales. Se trata de un sector defensivo que continuará creciendo en 2021 muy impulsado por el enorme déficit de oferta frente a demanda», explica la directora de Research de CBRE España.

Por segmentos, el mercado de residencias de estudiantes seguirá la consolidación este año tras el parón de 2020 ocasionado por la pandemia. Además, continuarán las joint venture entre inversores y operadores internacionales y/o promotores locales, y se potenciará la concentración del sector. En el caso de las residencias de la tercera edad existirá una demanda latente en 2021 y las grandes compañías se focalizarán en la institucionalización del mercado vía adquisición de operadores de menor tamaño. En 2021 CBRE prevé también la llegada a España de grandes operadores mundiales de coliving, que crearán grandes plataformas en ciudades grandes y también más pequeñas por el déficit de oferta (solo 500 camas en toda España) frente a la demanda.

La contratación de oficinas crecerá un 15%

A pesar de la pandemia, que ha provocado un descenso en la inversión en oficinas del 53% hasta los 2.000 millones de euros, los inversores mantienen su interés, aunque son más selectivos. Lola Martínez Brioso explica que «los activos más prime, por razones de ubicación, calidad del activo y seguridad de los ingresos, siguen siendo los más buscados, aunque la oferta es muy escasa. En este tipo de activos, las rentabilidades se han mantenido estables. Mientras, el producto value-add ha perdido tracción, en parte por la dificultad para obtener financiación. Además, el gap entre expectativas de precio de comprador y vendedor dificulta en muchos casos que se materialicen operaciones».

Para este 2021 se prevén pocos cambios en las preferencias de los inversores. Precisamente este año, «la incertidumbre en torno a la evolución de la pandemia, los efectos de las nuevas formas de trabajo agile en la demanda de oficinas y el impacto en rentas de la evolución de la oferta y la demanda marcarán la pauta», concluye Martínez Brioso.

Atendiendo a las previsiones de CBRE, la contratación de espacios de oficina aumentará en 2021 en torno al 15% respecto a 2020, y en 2022 se alcanzarán niveles en línea con la media histórica. Por otro lado, la tasa de desocupación seguirá aumentando por una combinación de oferta de segunda mano volviendo al mercado y proyectos en construcción que finalizan su construcción. En cuanto a rentas se prevé un ligero ajuste en los próximos meses, entre el 1% y el 3%.

En cuanto al impacto del teletrabajo en el sector, la responsable de Research de CBRE apunta que «la necesidad de oficinas y de espacios de trabajo que fomenten la colaboración o la cocreación y la interacción entre personas no va a desaparecer. No podemos olvidar que los seres humanos somos, ante todo, seres sociales, y la interacción contribuye al aprendizaje, la creatividad, el desarrollo, la colaboración… Precisamente, en un entorno cada vez más cambiante, los espacios flexibles se perfilan como una alternativa interesante para muchas empresas».

Recuperación del sector hotelero a diferentes velocidades

Según CBRE, la recuperación del sector hotelero será a diferentes velocidades y comenzará por los segmentos rural y vinculado a la naturaleza y el vacacional de playa peninsular. La recuperación llegará más adelante al segmento vacacional de playa insular y, por último, al segmento de viajes por motivos profesionales (reuniones de negocio, congresos, convenciones…) que, debido a la pandemia, se han reducido en gran medida.

De acuerdo con el informe, el mercado de inversión se está reactivando, como prueba la actividad protagonizada en el último trimestre del año 2020 cuando se produjeron transacciones relevantes como la venta del Hotel Formentor en Mallorca, el Hotel Nobu en Barcelona o la cartera de Gema Hoteles en Tenerife. Se trata de operaciones muy dispares entre sí pero que ponen de manifiesto que el mercado de inversión sigue confiando en los fundamentales de la industria hotelera en España. Según Martínez-Brioso, «de cara a los próximos meses, se prevé una actividad transaccional considerablemente superior, que se acelerará especialmente a partir del segundo semestre».

Sobre una corrección en los precios, Martínez-Brioso señala «que parece inevitable dadas las circunstancias, pero la confianza de los inversores en España permitirá contener en cierta medida los descuentos en las operaciones, sobre todo en las consideradas más prime o estratégicas».

El aumento del consumo privado alentará al sector retail

Después de registrar en 2020 la inversión más alta de los últimos tres años debido a la venta de grandes centros comerciales y de carteras de supermercados, CBRE prevé, gracias a la recuperación paulatina del consumo privado y el incremento de las afluencias tras la vacunación de la población, un año 2021 activo en el mercado de inversión. Según Martínez-Brioso «tenemos visibilidad sobre un pipeline por valor de 2.500 millones de euros, lo que indica que podríamos ver bastante actividad este año».

Por su parte, las rentabilidades prime en centros comerciales se mantendrán estables alrededor de los niveles actuales del 5,5% y del 3,5% en High Street. En cuanto al sector alimentación, los supermercados e hipermercados, que han demostrado ser una actividad esencial del sector económico y, por ende, valor refugio con carácter defensivo, seguirán siendo considerados un valor seguro por los inversores.

En este nuevo escenario, el papel de la tecnología adquiere una gran relevancia y los centros comerciales están adaptándose rápidamente para facilitar a sus clientes una experiencia de compra segura. Por su parte los retailers están centrando sus estrategias en la fidelización de sus clientes y en la optimización de sus portfolios de tiendas, mediante la reducción de su presencia física, renegociaciones de rentas, crecimiento del negocio online y refuerzo de la presencia omnicanal para asegurar la sostenibilidad a largo plazo.