La predicción de los precios residenciales, la evolución esperable de los precios del alquiler, los efectos de la inflación y el estado del sector de la construcción, así como las características de la demanda y su impacto en las transacciones son algunas de las temáticas que configuran el XVIII Observatorio de la Valoración, que analiza los datos relativos al primer semestre de 2023. La AEV (Asociación Española de Análisis de Valor) presenta este análisis, junto con la colaboración de la profesora y responsable del Departamento de Economía Aplicada de la Universidad de Alicante, Paloma Taltavull, y de un grupo de 16 panelistas, formado por expertos de las sociedades de tasación miembros de la asociación y otros reconocidos profesionales del sector[1].

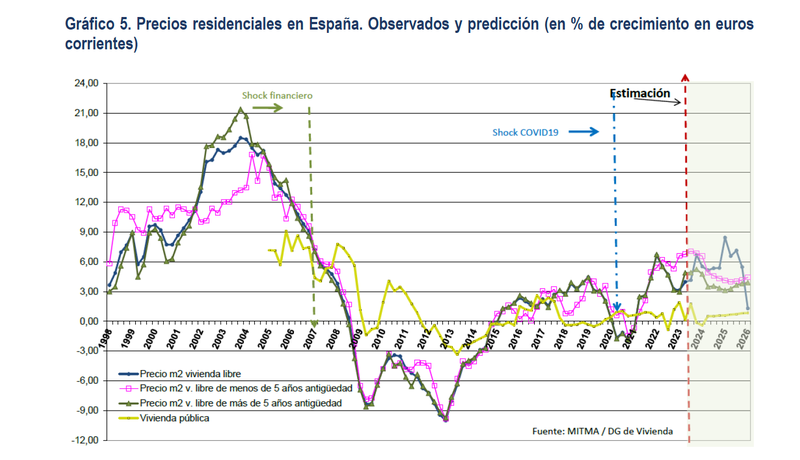

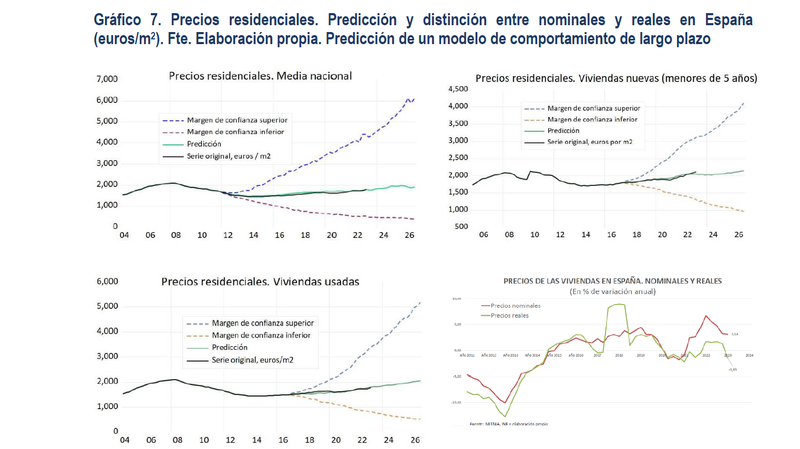

Según los modelos de predicción de la autora del informe del XVIII Observatorio de la Valoración, los precios de las viviendas se ralentizarán en los próximos trimestres, si bien siguiendo un patrón estable. Su estimación es que los precios de las viviendas usadas reflejen a cierre de 2023 un crecimiento interanual cercano al 5%, para después crecer durante 2024 en tasas cercanas al 3%. Por su parte, las viviendas nuevas finalizarían este ejercicio con un crecimiento superior al 6%, para después crecer a lo largo de 2024 en el entorno del 4-5%.

Las opiniones de los panelistas están repartidas entre aquellos que se alinean con esta predicción (40% de los internos y 33% de los externos) y aquellos otros que, si bien efectivamente estiman que todavía se producirán incrementos de los precios de vivienda usada, entienden que serán de magnitud inferior a la prevista por la autora del informe. Lo que sí es común a todos ellos es la expectativa de que la media general de los precios continúe al alza, excepto en el caso de un panelista, que augura una estabilización o incluso ligera bajada de precios al final de este año. A pesar del escenario presente de encarecimiento de la financiación y restricción en el crédito, la disminución en el volumen de transacciones no se ha trasladado a los precios, que, por ahora, presentan una resistencia generalizada, toda vez que la demanda residencial, en palabras de un panelista, “se modera, pero no se desploma”, apoyada en la resistencia del empleo y el restablecimiento del poder adquisitivo de los hogares a medida que se modera la inflación.

Aquellos profesionales consultados más conservadores en sus expectativas prevén un cierre de 2023 con ritmos de crecimiento de los precios de vivienda usada en el entorno del 2-3%, en tanto que otros coinciden con las tasas del 4-5% indicadas en el informe. En cuanto a 2024, quienes se atreven a hacer predicciones adelantan un estancamiento o, incluso, un ligero descenso de los mismos, como resultado de las dificultades añadidas a la demanda por la elevación de los tipos de interés y el mantenimiento de la inflación.

En el caso de la vivienda nueva, el 60% de los panelistas internos se alinea con la predicción del informe de que los precios de la vivienda usada crezcan en el entorno del 6% en 2023, y alrededor del 4-5% a lo largo de 2024. Esta expectativa se fundamenta en las presiones al alza sobre el precio de la vivienda nueva, más pronunciadas que para la vivienda usada, debidas principalmente a la escasez de oferta de nuevo producto terminado, que continúa siendo insuficiente para hacer frente a la demanda actual en los enclaves más solicitados.

De nuevo, quienes no coinciden con esta previsión esperan también crecimientos, aunque de orden más suave, alrededor del 3-4% en 2023, y menor en 2024.

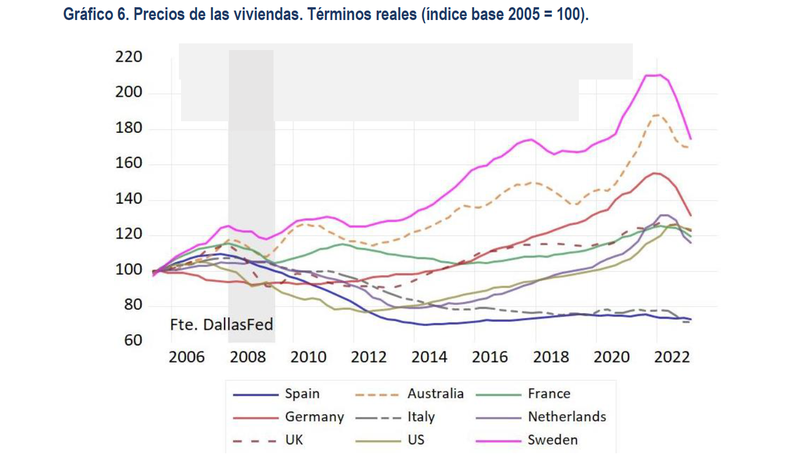

El efecto contagio de la situación internacional

Por otro lado, comenta la autora del informe que el menor crecimiento de los valores inmobiliarios durante los últimos años en España ha evitado el shock de precios que se está apreciando en otros países, así como ser contaminado con la tendencia negativa de los mismos. Y, aunque existiría la posibilidad de que se produzca un efecto “contagio” derivado de esta corrección internacional, indica que esta situación no es prevista por los modelos predictivos de comportamiento de los precios a largo plazo, que en todos los casos prevén un ritmo expansivo de los valores residenciales lento pero positivo en términos nominales, estimando que las viviendas usadas alcanzarán un techo de 2.000 euros por m² -de media- a finales de 2024, mientras que los de las viviendas nuevas se acelerarían más rápidamente.

La mayoría de los panelistas —70% de los internos y 60% de los externos— descartan que vaya a producirse este contagio de la situación internacional a España, entre otras cosas porque, aunque la subida de tipos de interés tiene un innegable efecto en el mercado, España parte de un punto diferente que otros países, habiendo aún muchas localidades y distritos de grandes ciudades que no han llegado a recuperar los niveles de precios que alcanzaron antes de la gran crisis inmobiliaria de 2007-2008.

Entre aquellos que adelantan un posible efecto de contagio se comenta que las actuales reducciones drásticas de los precios internacionales en las viviendas podrían desplazar a esos enclaves parte de la demanda extranjera que ahora alimenta el mercado español, e incluso parte de la demanda interna.

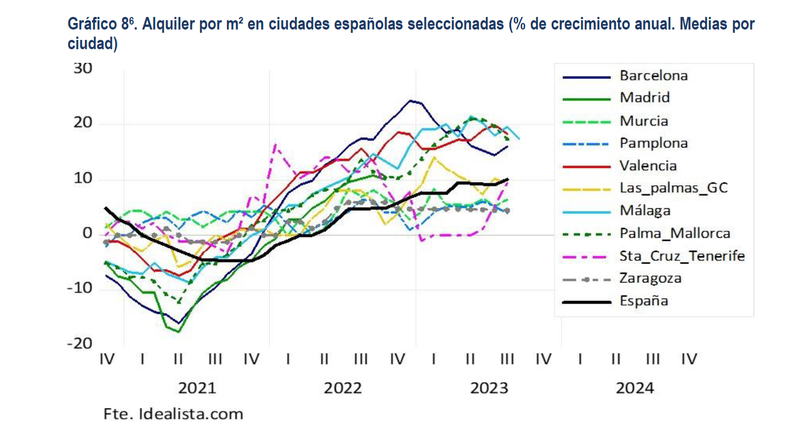

Precio del alquiler: crecimiento interanual superior al 20% en algunas ciudades

El informe señala que los precios del alquiler en España crecen aceleradamente desde principios de 2022 y han superado los niveles pre-pandémicos, con ritmos superiores al 20% de crecimiento interanual en algunas ciudades. Es el caso de Barcelona, Málaga, Palma de Mallorca o Valencia. La aceleración de las rentas es muy heterogénea, pero la media nacional adelanta sistemáticamente hasta un ritmo del 10% en los alquileres medios de todo el país. La recuperación de la actividad post-pandémica y el aumento de actividad económica, con la atracción de población que ello implica a las ciudades mencionadas, serían los responsables de esta aceleración.

Un 80% de los panelistas internos y un 67% de los externos aventuran que el precio del alquiler seguirá creciendo, mientras que el resto consideran que se mantendrá. Entre los motivos que alimentarían esta subida se mencionan la escasez de oferta suficiente de alquiler y el aumento de las dificultades para comprar, por la subida de tipos de interés, los menores ingresos residuales, la disminución de las bolsas de ahorro para hacer frente a las presiones inflacionistas y los incrementos en los precios de la vivienda.

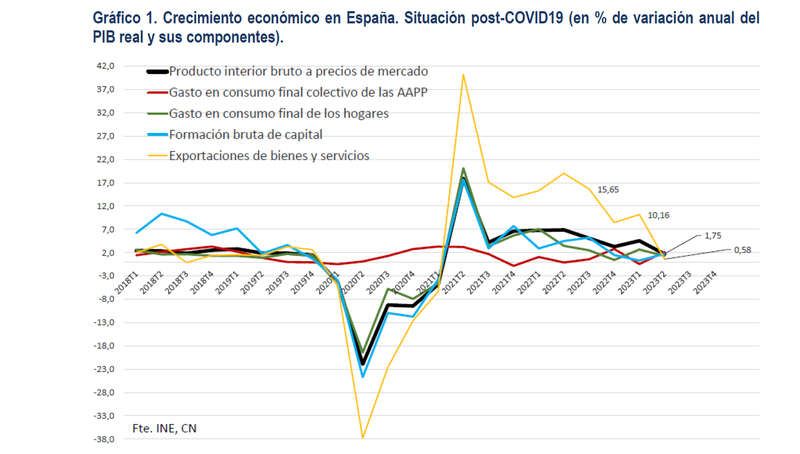

El resultado de la inflación en el sector de la construcción

Según la XVIII edición del Observatorio, la menor tensión en los mercados de vivienda derivada de la reacción de la demanda a la inflación y la elevación de los tipos de interés está haciendo que los precios no crezcan con intensidad y que la producción de viviendas se debilite en la misma línea que el resto de sectores económicos. En este contexto de ralentización del PIB, el relevo como impulsor del crecimiento económico lo habría tomado el sector de la construcción. Sin embargo, este impulso provendría exclusivamente del ámbito no residencial.

Preguntados al respecto, un 62% de los panelistas internos y un 40% de los externos indican no tener indicios de este mayor impulso de la construcción no residencial, haciendo alusión, por el contrario, a una paralización de proyectos como consecuencia de los incrementos en los costes de construcción y de financiación. Aquellos que sí aprecian empuje, que sería especialmente llamativo en el sector logístico, indican que, entre sus responsables, están los fondos NGEU y la inversión pública.

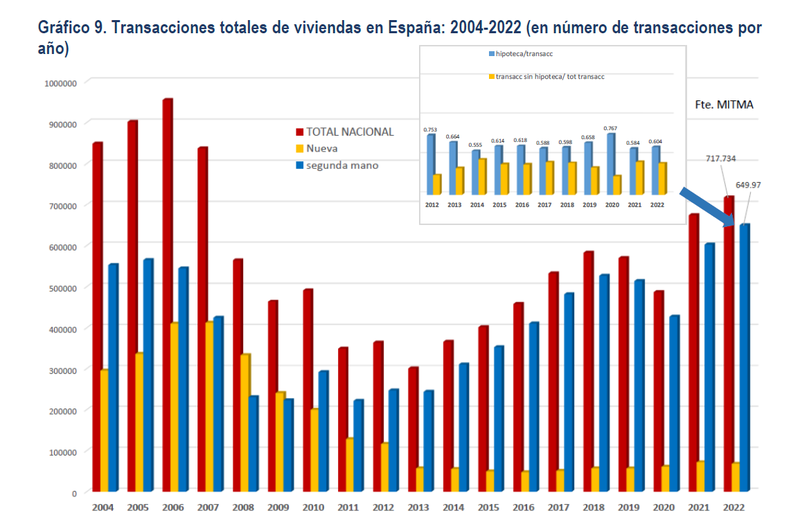

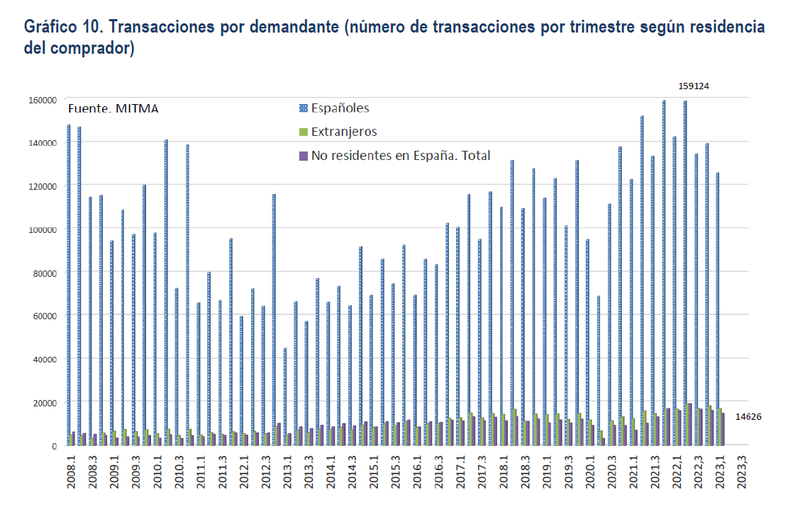

Las transacciones se sitúan en máximos de 2022

Según el informe, pese a la complicada situación actual, el número de transacciones no se ha reducido, sino que se ha situado en máximos en 2022, aunque se menciona el menor dinamismo apreciado en el primer trimestre de 2023. En particular, la autora destaca que la proporción de transacciones que no tienen apoyo financiero ha crecido en los dos últimos años por encima del 40%, lo que sugiere que hay un transvase de capital de otros sectores al inmobiliario y que se están realizando compras ‘al contado’ de forma creciente, posiblemente atraídas por precios que no han crecido en una década y que constituyen compras aventajadas para la inversión.

Por su parte, todos los panelistas esperan una reducción significativa de los volúmenes de transacciones para los años 2023 y 2024 respecto de las cifras observadas en el pasado ejercicio 2022. Quienes aventuran predicciones para este año, adelantan caídas de entre el 10 y del 20% en términos interanuales, lo que arrojaría una cifra total de transacciones de vivienda de entre 550.000 y 650.000 transacciones, en el escenario más optimista. Esto significaría una vuelta gradual a la media histórica de España, con volúmenes similares a los experimentados en los años 2018 o 2019.

En este sentido, la amplia mayoría de panelistas entiende que la demanda inversora y de reposición no será capaz de compensar la pérdida de dinamismo o capacidad de la demanda de primer acceso —aquella que depende en mayor medida de la financiación hipotecaria—, lo que deriva en las caídas de actividad respecto del ejercicio anterior que se espera tengan lugar.

Adecuar la oferta a los niveles de demanda existentes

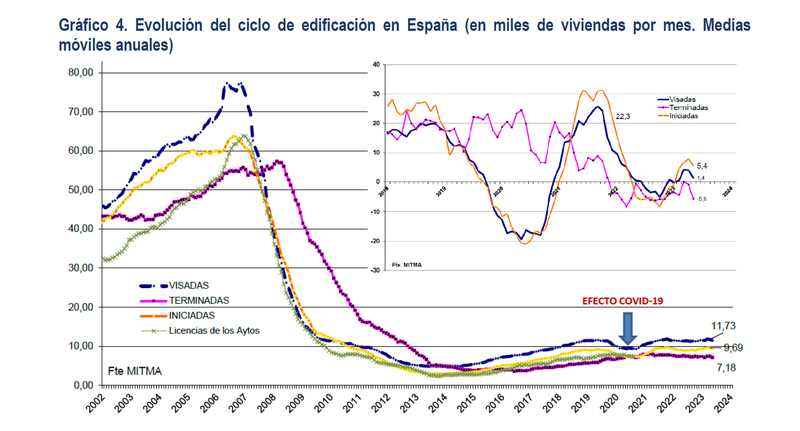

Según la autora, las cifras muestran cómo sigue existiendo una restricción crediticia al sector constructor, acentuada ahora por un encarecimiento de la financiación derivado del aumento de tipos, que perpetúa el credit Crunch de la construcción española. Por su parte, los indicadores de empleo y producción del sector residencial -el mayor generador de empleo- no se recuperan, con una reducción en las viviendas iniciadas y en la finalización de obras que hace perder la esperanza de que se produzca pronto el aumento en la edificación necesario para dotar de viviendas a los mercados españoles.

En relación con esta cuestión, los panelistas sugieren una serie de medidas que consideran que imprescindibles para que pueda darse una adecuación de la oferta a los niveles de demanda existentes: una agilización en la transformación de suelo, con el fin de abaratar el precio del que actualmente es el componente más caro de los que componen el coste de una vivienda, la agilización en la concesión de licencias de obras, un uso más eficaz del suelo público mediante acuerdos de colaboración público-privados y una regulación equilibrada en derechos y obligaciones para las partes que intervienen en los contratos de alquiler. Asimismo, desde el ámbito privado, sería necesario fomentar la industrialización de la construcción, así como implementar programas de atracción, formación y retención de talento. Por último, entienden que sería necesario estudiar un modelo de crecimiento territorial distribuido en capitales secundarias, favoreciendo la inversión para la creación de polos de actividad y empleo que ayuden a moderar las concentraciones excesivas de población.

En lo que respecta al lado de la demanda, los panelistas indican que solo un vigoroso crecimiento del PIB sería capaz de proporcionar a la demanda la capacidad adquisitiva que necesita para acceder a una vivienda en propiedad.

En palabras de Paloma Arnaiz, Secretaria General de la AEV, “esta nueva edición del Observatorio de la Valoración pone de manifiesto que es necesario un plan de acción ambicioso y con visión de futuro que ayude a resolver la escasez de obra nueva y los desajustes entre oferta y demanda que estamos sufriendo en los mercados tanto de compraventa como de alquiler”.

El informe de coyuntura del Observatorio de la Valoración se elabora periódicamente y tiene como objetivo recoger el debate abierto entre los socios de la AEV y un grupo de expertos ajenos a las empresas de valoración sobre temas relacionados con la evolución del sector inmobiliario. El objetivo es hacer partícipe de los resultados al mercado y a la sociedad. Este informe y otros de interés general están disponibles al público en la web de la AEV.