La mayoría de las empresas industriales en Madrid se han estado preparando para un 2012 difícil, con una disminución destacada de sus costes de actividad, tanto directos como indirectos y una ausencia de inversiones a medio/largo plazo. Al mismo tiempo, estas empresas también redujeron los espacios que venían alquilando en los últimos años e incluso en algunos casos retrasaron sus decisiones de inversión. Así lo revela el último informe de la consultora inmobiliaria Jones Lang LaSalle sobre el Mercado Inmobiliario Industrial y Logístico.

Industrial

Desde el punto de vista de la oferta

, la primera corona está viendo cómo se reduce progresivamente la superficie disponible, debido por un lado a que la poca demanda existente tiende a posicionarse en la mejor ubicación posible y también a que la renta que puede conseguir en esa ubicación es muy competitiva.

Según el director de la División de Industrial y Capital Markets de Jones Lang LaSalle, Gustavo Rodríguez, se empieza a observar que los parques industriales cerrados están teniendo muy buena aceptación, ya que en ellos se encuentran resueltas las necesidades de espacio y ofrecen servicios añadidos cada vez más demandados, como principalmente pueden ser la seguridad, limpieza y mantenimiento.

Las operaciones de alquiler que se han cerrado en el último semestre del 2011 fueron en su mayoría en este tipo de parques, en los que se ofrece superficie desde 1.200 m². Frente a estos parques industriales, se sitúan otros inmuebles que, aunque más obsoletos, ofrecen precios más bajos, por lo que las empresas que no valoran o no necesitan estos servicios añadidos, se inclinan por este tipo de superficie.

En cuanto a la demanda, las empresas multinacionales siguen siendo las más activas. Las superficies que demandan este tipo de empresas no son muy grandes, 1.500 - 3.000 m², pero son las que más garantías ofrecen, por lo que los propietarios realizan grandes esfuerzos para que se queden en sus instalaciones.

En el mercado también destacan las empresas "cross-docking", que están demandando superficie en unas instalaciones muy concretas y no pueden satisfacer esas necesidades; por lo general, son naves con una superficie alrededor de los 7.000 -10.000 m², con un alto número de muelles de carga y descarga y con una ocupación de la parcela de no más del 50%. Este tipo de empresas necesitan emplazamientos situados lo más cerca posible de Madrid y no suelen poder esperar a la operación de llave en mano.

Las mininaves, uno de los productos estrella en años anteriores, no están pasando por su mejor momento, según Gustavo Rodríguez.

Suelo industrial en Madrid

Para este responsable de Jones Lang LaSalle, el suelo industrial sigue sin ser un producto atractivo para usuarios finalistas, promotores o constructores, principalmente por dos motivos: la divergencia en el precio y la falta de financiación. En este sentido, la oferta sigue siendo cada vez más numerosa, sobre todo en la segunda y tercera corona. La primera, en cambio, continúa siendo la que tiene menos oferta disponible.

Se registraron pocas transacciones como para tener precios de mercado claros y definidos, pero el precio del suelo industrial en la Comunidad de Madrid, oscila actualmente entre los 150 y 200 €/m², que es el precio que un promotor podría pagar por un suelo para que una operación fuera mínimamente rentable. En el caso de que el comprador fuera el cliente final, el precio podría estar ligeramente por encima de esa horquilla.

El informe de Jones Lang LaSalle destaca también cómo el precio del suelo seguirá bajando durante este año 2012 de forma agresiva, especialmente si las entidades bancarias sacan al mercado la cartera de suelo que tienen a precios bajos. Esta situación provocaría que los propietarios de suelo no puedan, finalmente, competir con las condiciones financieras de los activos bancarios y se encontrarían con la alternativa de malvender a precios realmente bajos, o esperar dos o tres años a ver si la situación cambia. La única salida que tendrán estos propietarios, sería buscar un promotor que tenga algún proyecto en marcha con algún cliente final y no esperar precios superiores a los 200€/m² casi en ningún caso, pues las rentas que pagará ese cliente, no hacen viable un precio superior.

Logística

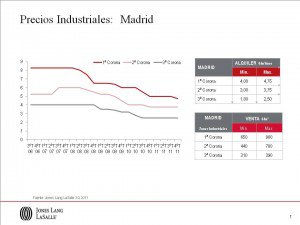

Los precios de las naves logísticas en Madrid han tendido a estabilizarse durante el 2011, especialmente en la primera corona, después de las fuertes bajadas sufridas en los dos últimos años.

Las zonas Prime son las que mejor se están comportando, ya que las empresas que quieren estar situadas en buenas ubicaciones, están dispuestas a pagar un plus a sabiendas de que las rentas que podrían obtener en la segunda o tercera corona, son sensiblemente inferiores.

Las rentas se estabilizarán durante el 2012 manteniéndose a niveles similares a los del año pasado (5,5-6 €/m²/mes para las principales ubicaciones de Coslada, San Fernando y Getafe).

La oferta disponible de espacios logísticos es de aproximadamente 864.090 m², lo que representa una tasa de disponibilidad de un 14%.

Se mantiene la misma tasa de disponibilidad, a pesar de que no se han iniciado nuevos proyectos, con fines especulativos. La oferta de llave en mano continúa siendo la más atractiva para las empresas que demandan un producto que no ofrece el mercado; superficies de más 25.000 m² con un nivel de calidad por encima de la media. Esto se ha producido con dos empresas que han firmado en parques modernos y muy buenos activos: Decathlon, que ha firmado el alquiler de una nave de aproimadamente 45.000 m² en Los Gavilanes, Getafe, y la firma H&M, que se va a instalar en una nave de más de 35.000 m² en Torrejón de Ardoz.

La mayor parte de la oferta se concentra en la tercera corona, a más de 40 km de Madrid y, especialmente, en zonas secundarias.

Existe suelo para llave en mano en varias zonas de Madrid y hay algunos promotores activos buscando realizar este tipo de operaciones en zonas como San Fernando de Henares, Torrejón de Ardoz o Getafe y Pinto en el sur. El continuado descenso de los precios del suelo propiciará este tipo de operaciones, según el informe.

En los próximos años hay proyectada oferta futura en la zona más cercana a Madrid, en San Fernando de Henares y en Getafe, donde aún queda suelo disponible. En estas zonas es donde la demanda es más fuerte y sigue siendo una incógnita si los promotores se lanzarán a construir a riesgo sin inquilino.

Aunque existe suelo calificado, no hay muchos proyectos en marcha por lo que una reactivación de la demanda dentro de dos o tres años podría paradójicamente quedar insatisfecha.

En cuanto a la demanda, Jones Lang LaSalle, estima que la contratación de espacios logísticos en Madrid en 2011 fue de 295.000 m², lo que supone un descenso del 35 % respecto a los 455.000 m² que se firmaron en 2010.

El tamaño medio de las operaciones ha sido de 3.600 m², cifra muy baja para el sector. Esto se explica en parte porque, del total de transacciones, el 61% se ha firmado en zona cercana a Madrid (Barajas, Coslada, Getafe y Leganés) en las que la demanda no suele exceder de 5.000 m

2.

En todos estos casos han sido empresas que valoran la ubicación, la seguridad y los servicios que ofrecen los parques situados en estas zonas. Son ejemplos de ello, el Parque de Saba o de SyV en Coslada o el moderno parque Puerta de Madrid en San Fernando de AIG Lincoln. Se trata de empresas en muchos casos de transporte y distribución o de servicios.

Previsiblemente va a continuar la fuerte demanda de espacios en alquiler cercanos a Madrid, de menos de 5.000 m², con instalaciones modernas y para rentas alrededor de los 5 €/m²/mes. Mientras no se reactive el consumo, las demandas de espacio de más de 10.000 m², van a seguir siendo escasas.

Inversión

La demanda muestra a diferentes tipos de inversores entre los que destacan los fondos de inversión que siguen demandando seguridad para cualquier inversión inmobiliaria en España. Para ello proponen contratos a largo plazo, principalmente de más de diez años, buenos arrendatarios, en zonas Prime o consolidadas, rentas acordes a precio de mercado y volumen superior a 20 millones de euros.

Estos fondos demandan además una rentabilidad del 8%, aunque si la transacción reúne buenas condiciones pueden llegar a bajar hasta el 7,25 %.

En estas operaciones nos encontramos con inversores o inversores-promotores especializados en el sector que pueden comprar activos de calidad con arrendamientos a menores plazos y que demandan rentabilidades algo más altas (8,5 - 9%). Y también se pueden encontrar inversores dispuestos a financiar operaciones Llave en Mano a promotores buscando rentabilidades superiores al 9%. Y ya en un último apartado puede haber inversores tanto nacionales como internacionales oportunistas buscando precios muy bajos.

En todo caso, los inversores que no precisan financiación, tienen una ventaja competitiva clave a la hora de poder llevarse las mejores operaciones.

En cuanto a la oferta para inversión ha sido escasa. En los últimos tres años había mucha oferta pero no era posible su venta y hoy día quien sale al mercado es porque acepta las nuevas condiciones mínimas si quiere realizar cualquier tipo de transacción.

En líneas generales no hay grandes carteras de activos a la venta y la oferta viene dada por propuestas de sale & lease-back o bien las operaciones llave en mano.

Respecto a las rentabilidades, la zona Prime sigue estando en el 8% pero si se dan los parámetros ya explicados, podrían bajar al 7,5%. En el caso de activos secundarios aunque también de una calidad alta se sitúa entre el 8,50% y el 9%

A nivel de transacciones el volumen de inversión en activos logísticos ha estado en el entorno de los 135 millones de euros en toda España. Es un volumen aún muy escaso. Entre las operaciones firmadas destacaron: la venta de la nave logística de Unipost en San Fernando de Henares a un inversor privado, la venta de activos arrendados a Danone en Madrid y Barcelona, también a un inversor privado, la venta de la nave de Ceva Logistics en Ontígola a un fondo internacional, la operación de Llave en Mano de Decathlon en Getafe y por último la venta de Loomis en Madrid a inversores privados.

En todas estas operaciones la financiación siguió siendo el principal obstáculo de la inversión, pero observamos con optimismo que hay más fondos internacionales activos en España que ven que el mercado está tocando fondo a nivel de rentas y existe una potencial revalorización futura, aunque la seguridad en los retornos seguirá siendo el principal elemento a la hora de tomar decisiones.

Las operaciones llave en mano que se firmarán sin duda en 2012, aunque sean escasas, serán una oportunidad para los inversores.

Gustavo Rodríguez, director de Industrial y Capital Markets de Jones Lang LaSalle

Gustavo Rodríguez, director de Industrial y Capital Markets de Jones Lang LaSalle Las operaciones de alquiler que se han cerrado en el último semestre del 2011 fueron en su mayoría en este tipo de parques, en los que se ofrece superficie desde 1.200 m². Frente a estos parques industriales, se sitúan otros inmuebles que, aunque más obsoletos, ofrecen precios más bajos, por lo que las empresas que no valoran o no necesitan estos servicios añadidos, se inclinan por este tipo de superficie.

En cuanto a la demanda, las empresas multinacionales siguen siendo las más activas. Las superficies que demandan este tipo de empresas no son muy grandes, 1.500 - 3.000 m², pero son las que más garantías ofrecen, por lo que los propietarios realizan grandes esfuerzos para que se queden en sus instalaciones.

En el mercado también destacan las empresas "cross-docking", que están demandando superficie en unas instalaciones muy concretas y no pueden satisfacer esas necesidades; por lo general, son naves con una superficie alrededor de los 7.000 -10.000 m², con un alto número de muelles de carga y descarga y con una ocupación de la parcela de no más del 50%. Este tipo de empresas necesitan emplazamientos situados lo más cerca posible de Madrid y no suelen poder esperar a la operación de llave en mano.

Las mininaves, uno de los productos estrella en años anteriores, no están pasando por su mejor momento, según Gustavo Rodríguez.

Suelo industrial en Madrid

Para este responsable de Jones Lang LaSalle, el suelo industrial sigue sin ser un producto atractivo para usuarios finalistas, promotores o constructores, principalmente por dos motivos: la divergencia en el precio y la falta de financiación. En este sentido, la oferta sigue siendo cada vez más numerosa, sobre todo en la segunda y tercera corona. La primera, en cambio, continúa siendo la que tiene menos oferta disponible.

Se registraron pocas transacciones como para tener precios de mercado claros y definidos, pero el precio del suelo industrial en la Comunidad de Madrid, oscila actualmente entre los 150 y 200 €/m², que es el precio que un promotor podría pagar por un suelo para que una operación fuera mínimamente rentable. En el caso de que el comprador fuera el cliente final, el precio podría estar ligeramente por encima de esa horquilla.

El informe de Jones Lang LaSalle destaca también cómo el precio del suelo seguirá bajando durante este año 2012 de forma agresiva, especialmente si las entidades bancarias sacan al mercado la cartera de suelo que tienen a precios bajos. Esta situación provocaría que los propietarios de suelo no puedan, finalmente, competir con las condiciones financieras de los activos bancarios y se encontrarían con la alternativa de malvender a precios realmente bajos, o esperar dos o tres años a ver si la situación cambia. La única salida que tendrán estos propietarios, sería buscar un promotor que tenga algún proyecto en marcha con algún cliente final y no esperar precios superiores a los 200€/m² casi en ningún caso, pues las rentas que pagará ese cliente, no hacen viable un precio superior.

Logística

Las operaciones de alquiler que se han cerrado en el último semestre del 2011 fueron en su mayoría en este tipo de parques, en los que se ofrece superficie desde 1.200 m². Frente a estos parques industriales, se sitúan otros inmuebles que, aunque más obsoletos, ofrecen precios más bajos, por lo que las empresas que no valoran o no necesitan estos servicios añadidos, se inclinan por este tipo de superficie.

En cuanto a la demanda, las empresas multinacionales siguen siendo las más activas. Las superficies que demandan este tipo de empresas no son muy grandes, 1.500 - 3.000 m², pero son las que más garantías ofrecen, por lo que los propietarios realizan grandes esfuerzos para que se queden en sus instalaciones.

En el mercado también destacan las empresas "cross-docking", que están demandando superficie en unas instalaciones muy concretas y no pueden satisfacer esas necesidades; por lo general, son naves con una superficie alrededor de los 7.000 -10.000 m², con un alto número de muelles de carga y descarga y con una ocupación de la parcela de no más del 50%. Este tipo de empresas necesitan emplazamientos situados lo más cerca posible de Madrid y no suelen poder esperar a la operación de llave en mano.

Las mininaves, uno de los productos estrella en años anteriores, no están pasando por su mejor momento, según Gustavo Rodríguez.

Suelo industrial en Madrid

Para este responsable de Jones Lang LaSalle, el suelo industrial sigue sin ser un producto atractivo para usuarios finalistas, promotores o constructores, principalmente por dos motivos: la divergencia en el precio y la falta de financiación. En este sentido, la oferta sigue siendo cada vez más numerosa, sobre todo en la segunda y tercera corona. La primera, en cambio, continúa siendo la que tiene menos oferta disponible.

Se registraron pocas transacciones como para tener precios de mercado claros y definidos, pero el precio del suelo industrial en la Comunidad de Madrid, oscila actualmente entre los 150 y 200 €/m², que es el precio que un promotor podría pagar por un suelo para que una operación fuera mínimamente rentable. En el caso de que el comprador fuera el cliente final, el precio podría estar ligeramente por encima de esa horquilla.

El informe de Jones Lang LaSalle destaca también cómo el precio del suelo seguirá bajando durante este año 2012 de forma agresiva, especialmente si las entidades bancarias sacan al mercado la cartera de suelo que tienen a precios bajos. Esta situación provocaría que los propietarios de suelo no puedan, finalmente, competir con las condiciones financieras de los activos bancarios y se encontrarían con la alternativa de malvender a precios realmente bajos, o esperar dos o tres años a ver si la situación cambia. La única salida que tendrán estos propietarios, sería buscar un promotor que tenga algún proyecto en marcha con algún cliente final y no esperar precios superiores a los 200€/m² casi en ningún caso, pues las rentas que pagará ese cliente, no hacen viable un precio superior.

Logística

Los precios de las naves logísticas en Madrid han tendido a estabilizarse durante el 2011, especialmente en la primera corona, después de las fuertes bajadas sufridas en los dos últimos años.

Las zonas Prime son las que mejor se están comportando, ya que las empresas que quieren estar situadas en buenas ubicaciones, están dispuestas a pagar un plus a sabiendas de que las rentas que podrían obtener en la segunda o tercera corona, son sensiblemente inferiores.

Las rentas se estabilizarán durante el 2012 manteniéndose a niveles similares a los del año pasado (5,5-6 €/m²/mes para las principales ubicaciones de Coslada, San Fernando y Getafe).

La oferta disponible de espacios logísticos es de aproximadamente 864.090 m², lo que representa una tasa de disponibilidad de un 14%.

Se mantiene la misma tasa de disponibilidad, a pesar de que no se han iniciado nuevos proyectos, con fines especulativos. La oferta de llave en mano continúa siendo la más atractiva para las empresas que demandan un producto que no ofrece el mercado; superficies de más 25.000 m² con un nivel de calidad por encima de la media. Esto se ha producido con dos empresas que han firmado en parques modernos y muy buenos activos: Decathlon, que ha firmado el alquiler de una nave de aproimadamente 45.000 m² en Los Gavilanes, Getafe, y la firma H&M, que se va a instalar en una nave de más de 35.000 m² en Torrejón de Ardoz.

La mayor parte de la oferta se concentra en la tercera corona, a más de 40 km de Madrid y, especialmente, en zonas secundarias.

Existe suelo para llave en mano en varias zonas de Madrid y hay algunos promotores activos buscando realizar este tipo de operaciones en zonas como San Fernando de Henares, Torrejón de Ardoz o Getafe y Pinto en el sur. El continuado descenso de los precios del suelo propiciará este tipo de operaciones, según el informe.

En los próximos años hay proyectada oferta futura en la zona más cercana a Madrid, en San Fernando de Henares y en Getafe, donde aún queda suelo disponible. En estas zonas es donde la demanda es más fuerte y sigue siendo una incógnita si los promotores se lanzarán a construir a riesgo sin inquilino.

Aunque existe suelo calificado, no hay muchos proyectos en marcha por lo que una reactivación de la demanda dentro de dos o tres años podría paradójicamente quedar insatisfecha.

En cuanto a la demanda, Jones Lang LaSalle, estima que la contratación de espacios logísticos en Madrid en 2011 fue de 295.000 m², lo que supone un descenso del 35 % respecto a los 455.000 m² que se firmaron en 2010.

El tamaño medio de las operaciones ha sido de 3.600 m², cifra muy baja para el sector. Esto se explica en parte porque, del total de transacciones, el 61% se ha firmado en zona cercana a Madrid (Barajas, Coslada, Getafe y Leganés) en las que la demanda no suele exceder de 5.000 m2.

En todos estos casos han sido empresas que valoran la ubicación, la seguridad y los servicios que ofrecen los parques situados en estas zonas. Son ejemplos de ello, el Parque de Saba o de SyV en Coslada o el moderno parque Puerta de Madrid en San Fernando de AIG Lincoln. Se trata de empresas en muchos casos de transporte y distribución o de servicios.

Previsiblemente va a continuar la fuerte demanda de espacios en alquiler cercanos a Madrid, de menos de 5.000 m², con instalaciones modernas y para rentas alrededor de los 5 €/m²/mes. Mientras no se reactive el consumo, las demandas de espacio de más de 10.000 m², van a seguir siendo escasas.

Inversión

Los precios de las naves logísticas en Madrid han tendido a estabilizarse durante el 2011, especialmente en la primera corona, después de las fuertes bajadas sufridas en los dos últimos años.

Las zonas Prime son las que mejor se están comportando, ya que las empresas que quieren estar situadas en buenas ubicaciones, están dispuestas a pagar un plus a sabiendas de que las rentas que podrían obtener en la segunda o tercera corona, son sensiblemente inferiores.

Las rentas se estabilizarán durante el 2012 manteniéndose a niveles similares a los del año pasado (5,5-6 €/m²/mes para las principales ubicaciones de Coslada, San Fernando y Getafe).

La oferta disponible de espacios logísticos es de aproximadamente 864.090 m², lo que representa una tasa de disponibilidad de un 14%.

Se mantiene la misma tasa de disponibilidad, a pesar de que no se han iniciado nuevos proyectos, con fines especulativos. La oferta de llave en mano continúa siendo la más atractiva para las empresas que demandan un producto que no ofrece el mercado; superficies de más 25.000 m² con un nivel de calidad por encima de la media. Esto se ha producido con dos empresas que han firmado en parques modernos y muy buenos activos: Decathlon, que ha firmado el alquiler de una nave de aproimadamente 45.000 m² en Los Gavilanes, Getafe, y la firma H&M, que se va a instalar en una nave de más de 35.000 m² en Torrejón de Ardoz.

La mayor parte de la oferta se concentra en la tercera corona, a más de 40 km de Madrid y, especialmente, en zonas secundarias.

Existe suelo para llave en mano en varias zonas de Madrid y hay algunos promotores activos buscando realizar este tipo de operaciones en zonas como San Fernando de Henares, Torrejón de Ardoz o Getafe y Pinto en el sur. El continuado descenso de los precios del suelo propiciará este tipo de operaciones, según el informe.

En los próximos años hay proyectada oferta futura en la zona más cercana a Madrid, en San Fernando de Henares y en Getafe, donde aún queda suelo disponible. En estas zonas es donde la demanda es más fuerte y sigue siendo una incógnita si los promotores se lanzarán a construir a riesgo sin inquilino.

Aunque existe suelo calificado, no hay muchos proyectos en marcha por lo que una reactivación de la demanda dentro de dos o tres años podría paradójicamente quedar insatisfecha.

En cuanto a la demanda, Jones Lang LaSalle, estima que la contratación de espacios logísticos en Madrid en 2011 fue de 295.000 m², lo que supone un descenso del 35 % respecto a los 455.000 m² que se firmaron en 2010.

El tamaño medio de las operaciones ha sido de 3.600 m², cifra muy baja para el sector. Esto se explica en parte porque, del total de transacciones, el 61% se ha firmado en zona cercana a Madrid (Barajas, Coslada, Getafe y Leganés) en las que la demanda no suele exceder de 5.000 m2.

En todos estos casos han sido empresas que valoran la ubicación, la seguridad y los servicios que ofrecen los parques situados en estas zonas. Son ejemplos de ello, el Parque de Saba o de SyV en Coslada o el moderno parque Puerta de Madrid en San Fernando de AIG Lincoln. Se trata de empresas en muchos casos de transporte y distribución o de servicios.

Previsiblemente va a continuar la fuerte demanda de espacios en alquiler cercanos a Madrid, de menos de 5.000 m², con instalaciones modernas y para rentas alrededor de los 5 €/m²/mes. Mientras no se reactive el consumo, las demandas de espacio de más de 10.000 m², van a seguir siendo escasas.

Inversión

La demanda muestra a diferentes tipos de inversores entre los que destacan los fondos de inversión que siguen demandando seguridad para cualquier inversión inmobiliaria en España. Para ello proponen contratos a largo plazo, principalmente de más de diez años, buenos arrendatarios, en zonas Prime o consolidadas, rentas acordes a precio de mercado y volumen superior a 20 millones de euros.

Estos fondos demandan además una rentabilidad del 8%, aunque si la transacción reúne buenas condiciones pueden llegar a bajar hasta el 7,25 %.

En estas operaciones nos encontramos con inversores o inversores-promotores especializados en el sector que pueden comprar activos de calidad con arrendamientos a menores plazos y que demandan rentabilidades algo más altas (8,5 - 9%). Y también se pueden encontrar inversores dispuestos a financiar operaciones Llave en Mano a promotores buscando rentabilidades superiores al 9%. Y ya en un último apartado puede haber inversores tanto nacionales como internacionales oportunistas buscando precios muy bajos.

En todo caso, los inversores que no precisan financiación, tienen una ventaja competitiva clave a la hora de poder llevarse las mejores operaciones.

En cuanto a la oferta para inversión ha sido escasa. En los últimos tres años había mucha oferta pero no era posible su venta y hoy día quien sale al mercado es porque acepta las nuevas condiciones mínimas si quiere realizar cualquier tipo de transacción.

En líneas generales no hay grandes carteras de activos a la venta y la oferta viene dada por propuestas de sale & lease-back o bien las operaciones llave en mano.

Respecto a las rentabilidades, la zona Prime sigue estando en el 8% pero si se dan los parámetros ya explicados, podrían bajar al 7,5%. En el caso de activos secundarios aunque también de una calidad alta se sitúa entre el 8,50% y el 9%

A nivel de transacciones el volumen de inversión en activos logísticos ha estado en el entorno de los 135 millones de euros en toda España. Es un volumen aún muy escaso. Entre las operaciones firmadas destacaron: la venta de la nave logística de Unipost en San Fernando de Henares a un inversor privado, la venta de activos arrendados a Danone en Madrid y Barcelona, también a un inversor privado, la venta de la nave de Ceva Logistics en Ontígola a un fondo internacional, la operación de Llave en Mano de Decathlon en Getafe y por último la venta de Loomis en Madrid a inversores privados.

En todas estas operaciones la financiación siguió siendo el principal obstáculo de la inversión, pero observamos con optimismo que hay más fondos internacionales activos en España que ven que el mercado está tocando fondo a nivel de rentas y existe una potencial revalorización futura, aunque la seguridad en los retornos seguirá siendo el principal elemento a la hora de tomar decisiones.

Las operaciones llave en mano que se firmarán sin duda en 2012, aunque sean escasas, serán una oportunidad para los inversores.

La demanda muestra a diferentes tipos de inversores entre los que destacan los fondos de inversión que siguen demandando seguridad para cualquier inversión inmobiliaria en España. Para ello proponen contratos a largo plazo, principalmente de más de diez años, buenos arrendatarios, en zonas Prime o consolidadas, rentas acordes a precio de mercado y volumen superior a 20 millones de euros.

Estos fondos demandan además una rentabilidad del 8%, aunque si la transacción reúne buenas condiciones pueden llegar a bajar hasta el 7,25 %.

En estas operaciones nos encontramos con inversores o inversores-promotores especializados en el sector que pueden comprar activos de calidad con arrendamientos a menores plazos y que demandan rentabilidades algo más altas (8,5 - 9%). Y también se pueden encontrar inversores dispuestos a financiar operaciones Llave en Mano a promotores buscando rentabilidades superiores al 9%. Y ya en un último apartado puede haber inversores tanto nacionales como internacionales oportunistas buscando precios muy bajos.

En todo caso, los inversores que no precisan financiación, tienen una ventaja competitiva clave a la hora de poder llevarse las mejores operaciones.

En cuanto a la oferta para inversión ha sido escasa. En los últimos tres años había mucha oferta pero no era posible su venta y hoy día quien sale al mercado es porque acepta las nuevas condiciones mínimas si quiere realizar cualquier tipo de transacción.

En líneas generales no hay grandes carteras de activos a la venta y la oferta viene dada por propuestas de sale & lease-back o bien las operaciones llave en mano.

Respecto a las rentabilidades, la zona Prime sigue estando en el 8% pero si se dan los parámetros ya explicados, podrían bajar al 7,5%. En el caso de activos secundarios aunque también de una calidad alta se sitúa entre el 8,50% y el 9%

A nivel de transacciones el volumen de inversión en activos logísticos ha estado en el entorno de los 135 millones de euros en toda España. Es un volumen aún muy escaso. Entre las operaciones firmadas destacaron: la venta de la nave logística de Unipost en San Fernando de Henares a un inversor privado, la venta de activos arrendados a Danone en Madrid y Barcelona, también a un inversor privado, la venta de la nave de Ceva Logistics en Ontígola a un fondo internacional, la operación de Llave en Mano de Decathlon en Getafe y por último la venta de Loomis en Madrid a inversores privados.

En todas estas operaciones la financiación siguió siendo el principal obstáculo de la inversión, pero observamos con optimismo que hay más fondos internacionales activos en España que ven que el mercado está tocando fondo a nivel de rentas y existe una potencial revalorización futura, aunque la seguridad en los retornos seguirá siendo el principal elemento a la hora de tomar decisiones.

Las operaciones llave en mano que se firmarán sin duda en 2012, aunque sean escasas, serán una oportunidad para los inversores.